Una survey globale condotta da Accenture, evidenzia che per il 50% dei consumatori la pandemia ha radicalmente cambiato i propri obiettivi personali e li ha portati a ripensare le priorità.

Questa categoria di consumatori è definita nello studio “reimagined customer”. Secondo l’indagine, l’Italia si posiziona perfettamente in linea con la media globale, con una quota di “reimagined customer” pari al 50% di consumatori intervistati, superiore rispetto a quella delle maggior parte delle economie europee più avanzate (UK, Francia, Germania) e degli Stati uniti. Tra i principali Paesi europei solo la Spagna mostra un trend più marcato rispetto all’Italia, con il 57% dei consumatori appartenenti alla categoria dei “reimagined customer”. Il trend risulta invece particolarmente rilevante tra le economie emergenti/in forte crescita, tra le quali la Cina ed il Brasile.

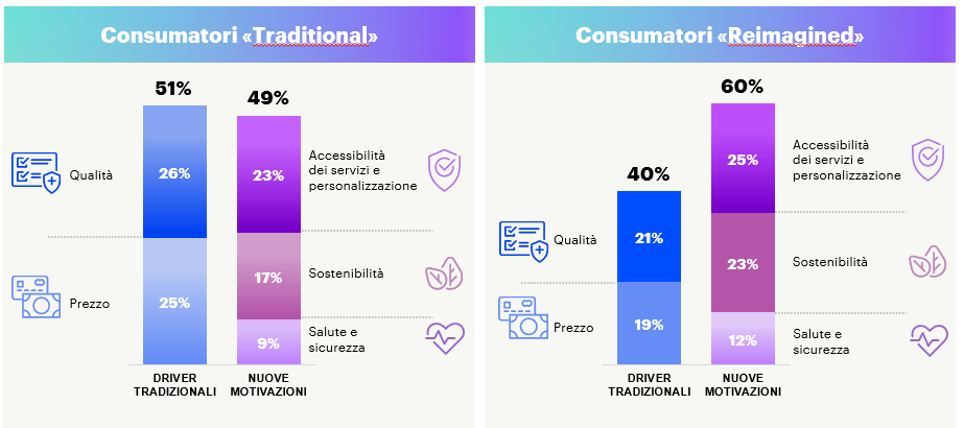

I processi d’acquisto di questa nuova categoria di consumatori sono caratterizzati da una profonda attenzione verso nuovi elementi, tenuti invece in minor considerazione dalla clientela tradizionale, come l’accessibilità dei servizi, la personalizzazione, la sostenibilità e la salute e sicurezza.

Continua inoltre a crescere complessivamente la propensione all’utilizzo dei canali ibridi (che si attesta in Italia al 42%,registrando +10 punti percentuali nel 2021 rispetto al periodo pre-Covid) con una corsa sostenuta verso il digitale. Per il settore Insurance in particolare, questa propensione vede un aumento del 10% rispetto al periodo pre-pandemia.

Secondo il rapporto Insurance Revenue Landscape 2025: Innovate for Resilience, realizzato da Accenture, a livello globale, a mano a mano che i clienti rinnovano le loro polizze assicurative con offerte sempre più basate sui dati 140 miliardi di dollari di premi potrebbero spostarsi, entro il 2025, dalla raccolta tradizionale verso prodotti e servizi assicurativi con una forte componente tecnologica, come quelli relativi a veicoli connessi e smart home. A questo dato si aggiungono altri 140 miliardi di dollari che potrebbero essere dirottati su canali che offrono esperienze di acquisto digitali.

Oltre alla digitalizzazione, anche la sostenibilità rappresenta un driver importante nelle scelte di acquisto: il 67% dei consumatori italiani è infatti interessato alle offerte commerciali che promuovono la sostenibilità quando derivano da una compagnia assicurativa o da una banca.

I consumatori inoltre risultano più sensibili al tema della salute e sono aperti all’utilizzo di servizi di digital health: secondo le rilevazioni, il 59% degli intervistati teme per la propria salute per effetto della pandemia, mentre il 90% ritiene prioritario rendere i servizi sanitari disponibili online. C’è attenzione anche alle nuove formule tecnologiche: l’80% dei consumatori globali dichiara di essere interessato ai servizi di Digital Health per la gestione del proprio benessere e della salute personale.

Su questo fronte le compagnie saranno chiamate a fornire nuove soluzioni legate al benessere, in particolare sviluppando partnership all’interno di ecosistemi digitali volte a migliorare la salute dei clienti e le finanze personali. Si stima che, a livello globale, la convergenza dei settori dell'assicurazione sulla vita, della salute e del benessere genererà 120 miliardi di dollari di nuovi ricavi, di cui 60 miliardi di dollari da prodotti sanitari intelligenti; 30 miliardi di dollari da prodotti e servizi legati al progressivo invecchiamento della popolazione; e 30 miliardi di dollari da prodotti di gestione diretta della vita e del patrimonio.

“La ripartenza in atto mette in luce come il mondo insurance stia dimostrando una grande resilienza e sia al centro di una profonda e rapida trasformazione dal punto di vista economico, sociale e ambientale, che vede un consumatore con nuove sensibilità, necessità e valori”, dichiara Daniele Presutti, Insurance Lead Europe di Accenture. “Questo rappresenta una sfida, ma anche una grande opportunità di creazione di valore per il settore. Le compagnie assicurative dovranno essere in grado di soddisfare i bisogni di un cliente sempre più esigente, ma anche di evolvere i propri modelli di business e operativi sulla base dei programmi trasformativi già in atto in diversi settori, puntando sulla sostenibilità e sull’innovazione accelerata da tecnologie abilitanti, come il cloud e da ecosistemi aperti. Le assicurazioni dovranno inoltre proporsi al consumatore come partner attivo nella prevenzione e mitigazione del rischio e per farlo saranno chiamate a dotarsi con urgenza di nuove competenze. Questo genererà non solo un notevole vantaggio competitivo, anche rispetto a nuovi competitor digital-first,ma giocherà un ruolo fondamentale nell’espandere il proprio ruolo e garantire un posizionamento sostenibile”.

Il mercato assicurativo italiano

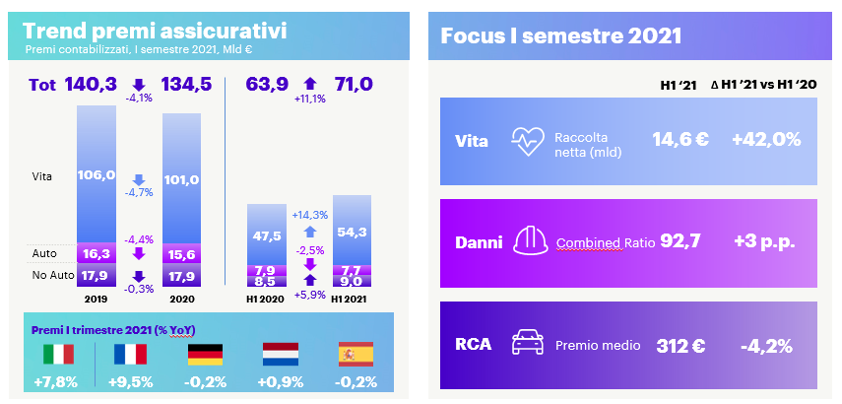

Dopo due anni consecutivi di crescita dei premi complessivi, il 2020 si è dimostrato come un anno di contrazione, con una diminuzione significativa dei premi (-4,1% 2020 vs. 2019). Tuttavia, si preannunciano segnali positivi di ripresa già a partire dal primo semestre del 2021, con una raccolta totale di 71 miliardi.

L’andamento positivo del mercato italiano appare in linea con quello della Francia già a partire dal primo trimestre del 2021. Rimane invece stabile la raccolta premi per gli altri principali paesi: Germania, Olanda e Spagna.

Se, in Italia, la contrazione del 2020 era stata guidata dal comparto Vita (-4,7% 2020 vs. 2019) e dal comparto Auto (-4,4% nel 2020 vs. 2019), l’espansione dei primi sei mesi del 2021 è stata guidata ancora dal comparto Vita (+14,3% 1 sem 2021 vs. 2020) e dal Non Auto (+5,9% 1° sem 2021 vs. 2020) grazie al contributo di tutti i principali rami assicurativi, come Malattia, Infortuni, Property (Incendio e altri danni ai beni) ed RC Generale.